Café: Rabobank estima a safra brasileira 2024/25 em 69,8 milhões de sacas

Safra cresce 5,7% na produção total em relação à safra anterior, mas abaixo potencial, diz banco

Por Rabobank

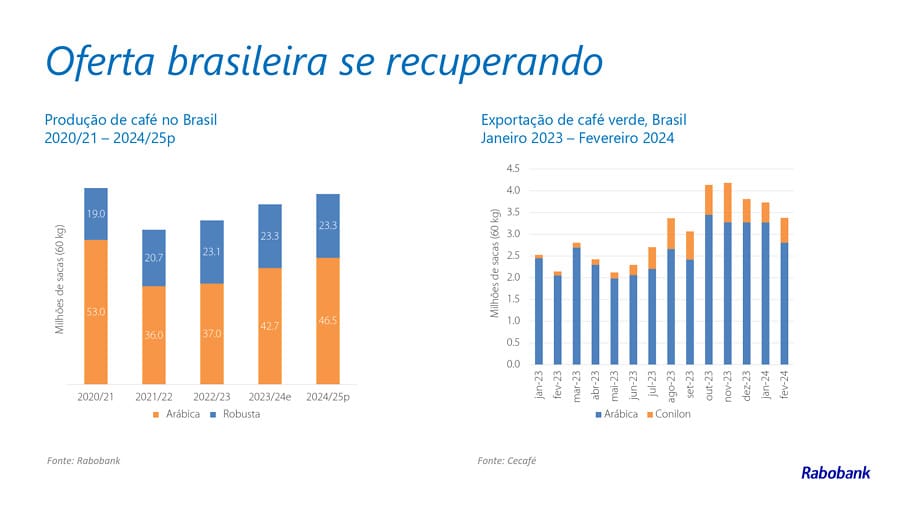

Após a realização do “Crop Tour” do café nos meses de novembro e fevereiro, o Rabobank estima a produção da safra brasileira 2024/25 em 69,8 milhões de sacas (60 kg). Destas, 46,5 milhões são de café arábica e 23,3 milhões de café conilon, representando um crescimento modesto de 5,7% na produção total em relação à safra anterior. A expectativa é de estabilidade de produção do conilon, enquanto o arábica deve crescer 8,8% em relação ao ciclo passado.

As principais regiões produtoras de café conilon apresentaram cenários variados. Na Bahia, espera-se um aumento na colheita, ao passo que em Rondônia projeta-se uma redução de 9.2% frente ao ciclo anterior. No Espírito Santo, a produção deve permanecer estável. Dentre os fatores, o clima seco até meados de dezembro impactou negativamente a produção tanto em Rondónia quanto no Espírito Santo.

Quanto às regiões de café arábica, espera-se uma safra excepcional na Zona da Mata Mineira e no Espirito Santo. Contudo, no Cerrado Mineiro, a previsão é de uma significativa queda de 23,5% na produção, afetada pelo clima seco e pela bienalidade produtiva. Já no Sul de Minas Gerais e em São Paulo, a produção deve se manter estável. Vale a pena ressaltar os elevados índices de poda no Sul de Minas.

O Rabobank reduziu as projeções de superávit global de café para as safras 2023/24 e 2024/25, agora estimadas em 0,5 milhão e 4,5 milhões de sacas, respectivamente. Apesar da demanda enfraquecida e com menores importações nas regiões não produtoras, a oferta apresenta problemas ainda maiores, potencializada por desafios nas exportações de países como Brasil, devido a atrasos nos embarques, e Vietnã, impactado por conflitos no Mar Vermelho. Além disso, a produção no Brasil, Indonésia e Honduras não devem atingir o potencial esperado.

Embora seja projetado um superávit global para 2024/25, os conflitos no Mar Vermelho e o Regulamento da União Europeia para Produtos Livres de Desmatamento (EUDR) devem sustentar os preços do café durante a maior parte de 2024. Com aproximadamente 45% das importações de café da UE passando pelo Mar Vermelho, os conflitos têm um impacto significativo na disponibilidade do produto. Ainda com muitas incertezas, a recente regra da EUDR, que dispensa dados de geolocalização para produtos importados até dezembro de 2024, pode incentivar os torrefadores europeus a anteciparem as importações em 2024, apesar de um mercado desfavorável ao armazenamento. Contudo, ao final de 2024, é possível que os preços do café sejam pressionados pelo aumento da oferta.

Pontos de Atenção:

Diante das adversidades no mercado de café robusta incluindo limitações de oferta e tensões no Mar Vermelho, o Brasil ampliou significativamente a exportação de café conilon. Em 2023, houve um aumento de 213% nas exportações em comparação com 2022. Já nos dois primeiros meses de 2024, o país exportou 1 milhão de sacas 531% maior frente ao mesmo intervalo do ano anterior.

A atual estrutura invertida do mercado de café arábica em Novo forque (“backwardation”), preocupa exportadores e torrefadores de café quanto à sua duração. Essa estrutura desincentiva a estocagem de café, resultando que compradores trabalhem com baixa cobertura Qualquer problema na logística pode aumentar ainda mais a volatilidade do mercado

Clique aqui e acesse o estudo completo!

Já segue nosso Canal oficial no WhatsApp? Clique Aqui para receber as principais notícias da Cafeicultura